ISA 브로커리지 계좌 활용도 ft. 세금 연기와 저세율 세금 투자는 ‘비용’과 ‘세금’에서 매우 중요한 요소입니다. 높은 기대 수익률… blog.naver.com

ISA계좌를 이용하면 세금유예 효과도 엄청나고 저율분리과세의 이점도 있다는 걸 알게 되었어요. 지난번에도 말씀드렸듯이 정부에서 제공하는 혜택은 최대한 활용하는 게 좋다고 생각해요. 그러니 안 할 이유가 없다고 생각하지만… 3년 보유 후 비과세되는 금액이 200만원(일반형은 서민형은 400만원)이 좀 적은 것 같아요. 현재 일반 주식계좌에서 해외주식 수익을 보면 양도소득세 계산 시 공제되는 금액이 250만원이에요. 비과세 한도를 500만원으로 늘리려는 움직임이 있는데, 연간 납입 한도도 늘려서 이런 서민들의 좋은 혜택이 계속 좋아졌으면 좋겠어요 🙂

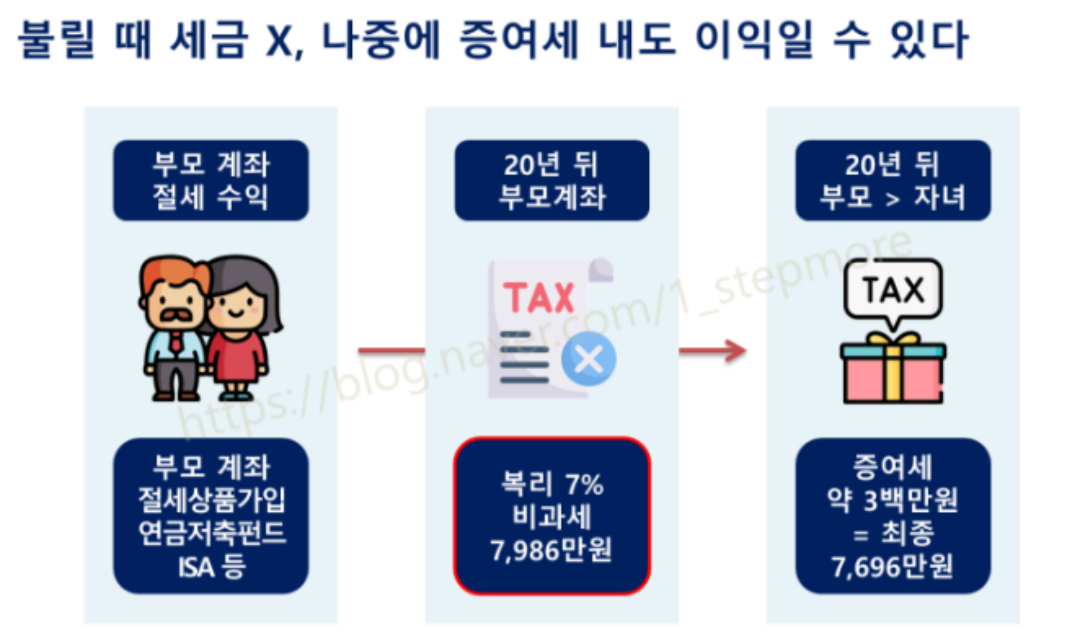

우선 계좌 내 거래에서 발생하는 이익에 대한 세금이 연기된다는 큰 장점이 있지만, 일반 계좌와 비교했을 때 세금 차이가 얼마나 큰지 궁금해서 비교해보도록 하겠습니다. 이익에 대한 세금 비교(일반 계좌 vs. ISA 계좌)

비교 조건은 다음과 같습니다.(세금이 얼마나 나오는지 궁금해서요. 틀릴 수도 있으니 참고용으로만 사용하세요;) 일반계좌와 ISA계좌(일반형)의 매매수익은 동일합니다(CAGR 10%, 연간 납입원금 2,000만원 가정). 수익에는 매매수익과 배당금이 포함됩니다. 일반계좌는 외국주식을 매매하고, 공제금액은 연간 250만원이며, 자본이득세율은 22%입니다(배당소득세도 있지만, 여기서는 단순히 자본이득세를 비교합니다). ISA계좌는 3년 후 해지 시 200만원의 일회성 비과세공제와 초과수익에 대한 별도세 9.9%가 부과됩니다(분리과세로 인한 종합소득세 영향은 고려하지 않음). 매매로 인한 거래비용은 고려하지 않습니다. 일반계좌와 ISA계좌에 투자할 때 내야 하는 세금은 다음과 같이 계산합니다.

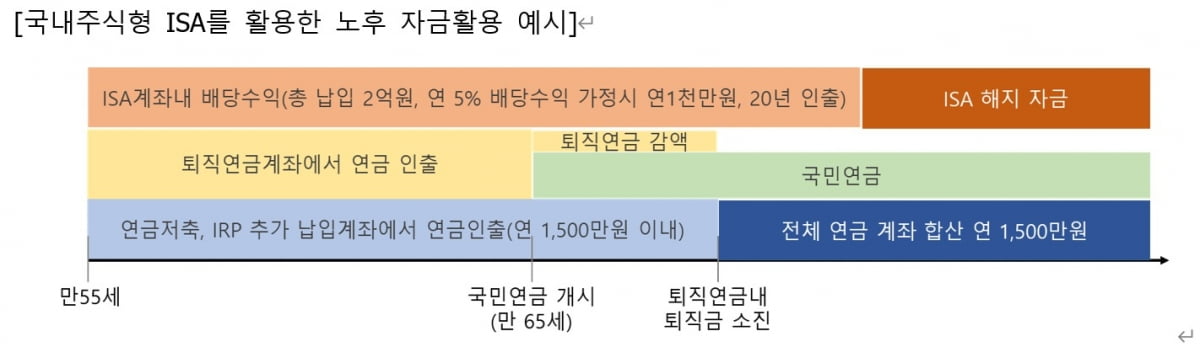

1) 우선 수익이 500만원이라 아쉽네요. 6만원 투자해서 500만원 벌었는데… 일반계좌는 매년 250만원씩 공제해서 수익금 전액이 공제금액에 포함되거든요. 이 500만원 수익금에 대한 세금은 0원입니다. ISA계좌는 3년 후에 작성하고 해지하면 공제금액이 200만원이고, 300만원 차이에 9.9%를 적용하면 내야할 세금이 29만7000원입니다. 수익금이 적을 때는 일반계좌로 매년 공제하는 게 유리합니다. 2) 1000만원의 이익 일반계좌는 매년 750만원 단위로 3번에 걸쳐 250만원을 공제받고 마지막 해에는 남은 250만원에 대해 22%인 55만원을 세금으로 납부하게 됩니다. ISA계좌는 비과세 금액인 200만원을 공제한 후 남은 800만원은 792,000원으로 9.9%입니다. ISA계좌는 일반계좌보다 세금으로 약 24만원 더 납부하게 됩니다. 이익은 1000만원도 안 됩니다. 이익을 더 벌어야겠습니다:) 3) 2000만원의 이익 그대로 계산하면 일반계좌에서 내야 할 양도소득세는 275만원입니다. ISA계좌에서 공제금액 200만원을 공제한 후 내야 할 총 세금은 1,782만원으로 총 1,800만원의 9.9%입니다. 마지막으로 ISA계좌는 세금으로 약 96만원을 덜 냅니다. 그 금액 이상의 수익은 위의 표를 확인하시면 됩니다. 일반계좌에 투자했을 때보다 일정 금액 이상의 수익을 내야 세금 혜택을 받을 수 있음을 알 수 있습니다. 공제금액 자체가 3년간 200만원으로 일반계좌보다 적기 때문에 수익이 일정 수준을 넘지 않는다면 실제로는 일반계좌보다 세금을 더 많이 낼 수도 있습니다. 즉, 절세계좌가 항상 좋다고 하기보다는 절세계좌라도 수익이 있어야 세금 혜택을 받을 수 있다는 것입니다. 이 점은 꼭 명심하셔야 합니다 🙂 ISA계좌에 투자할 때 CAGR에 따른 수익이 궁금해서 계산해 보았습니다. 위에서 일반계좌와 ISA계좌에서 각각의 수익에 따라 내야 할 세금을 대략적으로 살펴보았는데, 저 정도의 수익을 얻으려면 투자 대비 얼마의 수익률을 가져야 할까요? 먼저 연평균 수익률 10%로 계산하면 3년 투자 후 총 6천만원을 투자하게 되고 최종 수익은 1,282만원이 됩니다. 같은 수익률로 1년 더 투자해서 총 4년 투자하면 투자금액은 8천만원이고 최종 수익은 2,200만원이 됩니다. 5년 채워서 1억원으로 하면 최종 수익은 3,400만원이 됩니다. 각 수익금액에 대한 세금 차이를 살펴보겠습니다. 이 경우 투자기간이 3~5년이므로 일반계좌의 수익도 늘어납니다. CAGR이 10%이므로 첫 투자 2000만원의 이익은 200만원이므로 일반계좌의 1년차 공제는 200만원으로 계산됩니다. 5년 투자 시 일반계좌에는 1200만원(1년차 이익이 250만원 이상일 경우 총 1250만원 공제 가능)이고 ISA계좌에는 200만원입니다. 물론 저세율 세금이기 때문에 ISA계좌는 세금을 약 170만원 적게 냅니다. 하지만 공제 금액만 본다면… ISA계좌의 공제 금액이 적다고 생각하는 건 저뿐인가요? 저세율 혜택은 크지만 여야가 계좌 해지 시 한 번만 주는 비과세 금액이라도 좀 늘려줬으면 좋겠네요. 🙂 정말 잘 투자해서 연평균 수익률이 15%라면 5년 후 최종 수익은 5400만원입니다. 나쁘지 않네요. 🙂 이때 내야 할 대략적인 세금은. 일반계좌는 925만원, ISA계좌는 515만원으로 약 410만원 적습니다. 참고로 3년 동안 1200만원을 번다면(일반계좌에서 매년 250만원씩 공제한다고 가정) 일반계좌와 ISA계좌에서 내는 세금은 같게 됩니다. 수익에 따라 일반계좌와 ISA계좌에 투자할 때 내야 할 대략적인 세금을 살펴보았습니다. 결론적으로 이 절세계좌의 혜택을 온전히 누리려면 수익을 극대화해야 합니다!(물론 생각보다 쉽지 않죠;;;). 그리고 위에서 계산한 세금의 차이(물론 수익이 일정 수준을 넘어야 유리합니다)도 있지만, 세금 연기와 분리과세로 창출할 수 있는 수익률 증가라는 큰 이점도 있으니 ISA계좌를 적극적으로 활용하는 것이 필요합니다. 개인연금 계좌 외에도 투자를 한다면 꼭 활용해야 할 계좌는 ISA 계좌입니다. 여러분 모두 많이 알아보고 최대한 활용해 세금은 최소화하고 수익은 극대화하시길 바랍니다 🙂